Za posledné dve desaťročia sa vyskytli rôzne bubliny na realitných, komoditných a akciových trhoch. Za najväčšie možno považovať japonské akcie a reality z konca 80-tych rokov, technologickú bublinu z prelomu tisícročia s nasledujúcim krachom amerických realít, ktorý viedol ku kríze v roku 2008. Nasledovala akciová bublina na rozvojových trhoch na čele s Čínou, ako aj rôzne komoditné bubliny. Naposledy padala cena ropy spolu so zemným plynom. Za posledný rok sa k slovu opäť hlásia akciové trhy.

História sa opäť opakuje na príklade čínskej akciovej bubliny. Po 70% krachu Šanghajskej burzy v roku 2008 nastala skôr stagnácia až do novembra 2014. Ale odvtedy sa iba za jeden polrok index CSI 300 (viď graf) viac ako zdvojnásobil. Rast bubliny najviac podporili vládni komunisti svojimi vyjadreniami, aby ľudia investovali do akcií, a tak podporili štátne podniky kótované na burzách. Nasledoval rozmach investovania do akcií od stále bohatšej strednej vrstvy, prepojenie búrz s Hong Kongom a dokonca propaganda štátnych médií. Ľudový denník vyhlasoval ešte v apríli len začiatok býčieho trhu.

Po spomalení ekonomiky začala čínska bublina praskať. Štátny regulátor vydal behom niekoľkých dní dočasný zákaz obchodovania s väčšinou akcií a začal prenasledovanie zahraničných predajcov na krátko. Tieto gestapácke taktiky podčiarkujú strach komunistov z revolúcie, ktorá by mohla skončiť až zavedením demokracie. Veď teraz už ide o celoživotné úspory občanov, pričom niektorí až tak verili svojim vodcom, že investovali na úver. Ostatní menej chamtiví sú zas nespokojní s korupciou a nešťastní potlačovaním slobody. Bublina medzičasom praskla iba čiastočne, keďže štátny fond a nariadenia národným bankám skupovať akcie vytvárali dopyt na trhu v objeme biliónov USD. Núka sa tu otázka, či bol trh už zachránený alebo či došlo k zámernému znárodneniu posledných súkromných firiem.

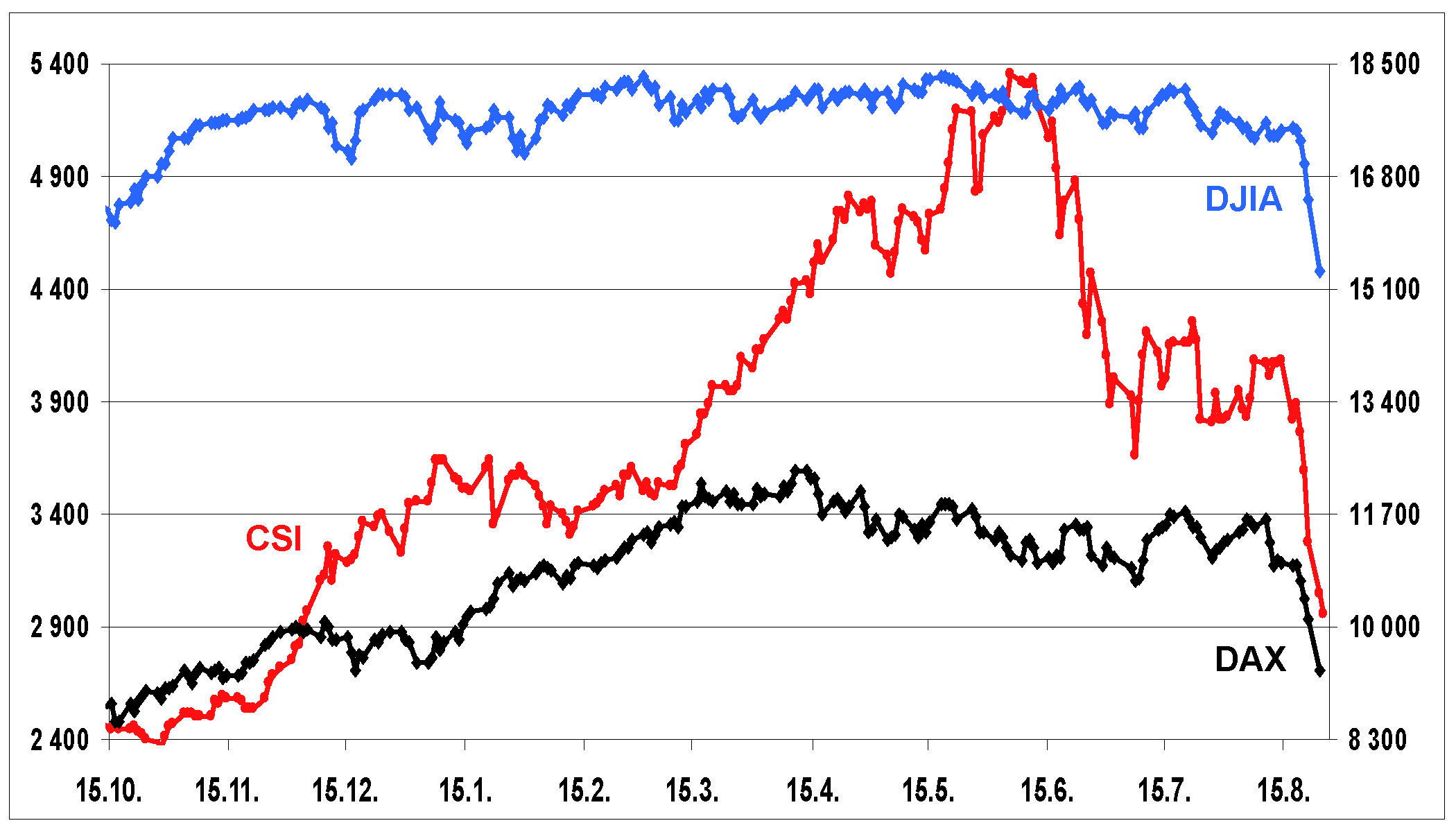

Čínska vláda naposledy vyhlásila, že postupne končí so svojimi opatreniami na podporu akciového trhu, čo by mohlo vyvolať podobný pád ako v roku 2008. Korekcia trhov EÚ z dôvodu Gréckej krízy našťastie ešte nedosiahla také rozmery, a to iba vďaka nájdeniu ďalšieho dočasného riešenia financovania štátneho dlhu Grécka. Na ilustráciu je uvedený index DAX (viď graf), ktorého bublinu najviac nafúkla v 1.Q ECB uvoľnením menovej politiky. Kríza ešte nie je úplne zažehnaná, pretože významný veriteľ medzinárodný menový fond sa už zdráha podporiť 3. grécky balíček, ba dokonca vyzýva EÚ, aby im „významne“ odpustila dlhy. Argumenty sú pochopiteľné: v minulosti bola chabá implementácia žiadaných reforiem a vysoká úroveň zadĺženia Atén je dlhodobo neudržatelná. Naviac občania odmietajú ďalšie úsporné opatrenia, čo jasne ukázalo júlové referendum. Napriek tomu im parlament schválil ešte prísnejši návrh zmeny daňových a sociálnych zákonov. Dá sa pritom predpokladať, že by sa Grécku už v strednodobom horizonte viac darilo mimo menovej únie. Očividne sa tu našiel obetný baránok na výstrahu iným neposlušníkom, že odpustenie dlhu už neprichádza do úvahy. Síce nemecký Bundestag schválil 86 mld. záchránný balíček, ale iba s podmienkou plnenia úsporných opatrení. Tie sú akútne ohrozené, keď sa vládna Syriza rozpadne. Nasledovať by mohlo prasknutie DAX bubliny.

Najstabilnejši sa nám ešte javí akciový trh USA, ktorý už tiež dostal v lete menšie trhliny, keď bol index DJIA zasiahnutý poklesom svojich technologických akcií ako napr. Apple, ktorý naposledy zaznamenal nižšie predaje iPhonov v Číne. No a je to zas Čina, ktorá v posledných dňoch hýbe dokonca celým svetom. Po prepadoch svojich exportov sa snaží zachrániť svoju ekonomiku lacnejšou menou. Jej centrálna banka devalvovala CNY (juan) tretí deň po sebe, a to napriek vyjadreniam premiéra Li, že sa malo jednať o jednorázovú záležitosť. Strach až z 10% oslabenia sa v polovici augusta súhlasne prejavil na všetkých troch indexoch. Čínsky pokus vyvážať defláciu do sveta zhorší iba úpadok globálneho obchodu a hospodárstva. Pritom schopnosť Číny vypitvať USA a ďalšie ekonomiky je veľmi obmedzená, pretože by mohla takto zhodiť USA, EÚ a Japonsko do vážnej recesie. Následne sa čínske exporty značne prepadnú a mohlo by nastať ďalšie vyostrenie menových vojen spolu s obávanou negatívnou spätnou väzbou. Tieto implikácie viedli k poklesu stávky na zvýšenie FED sadzieb už v septembri z 58% na 39%. Ak by to zvýšenie zaskočilo trhy, je osud všetkých bublín spečatený.

Apokalyptické hodiny krachu svetového trhu odbili jednu minútu pred dvanástou, keď centrálne banky začínajú strácať kontrolu. Devalvácia CNY signalizuje konečné ponechanie voľnosti pre akciové trhy, aby mohli skolabovať pod ťarchou nemožných očakávaní a rekordných nadhodnotení.

Graf - Vývoj akciových indexov CSI 300*, DAX** a DJIA***

*China Securities Index (CSI 300) je cez kapitalizáciu vážený akciový index navrhnutý tak, aby replikoval výkonnosť TOP 300 titulov obchodovaných na hlavných čínskych burzách v Šanghaji a Shenzhene, ktoré v máji 2015 dosiahli trhovú kapitalizáciu 5,5 resp. 2,2 bln. USD. ** Deutscher Aktienindex (DAX) je výkonnostným indexom s kapitalizáciou 1,14 bln. EUR a pozostáva z 30 firiem s najvyššími tržbami, ktoré sú kótované na Frankfurtskej burze. *** Dow Jones Industrial Average (DJIA) je cenovým indexom, ktorý reprezentuje 30 veľkých, tzv. Blue chip spoločností s vedúcim postavením vo svojom odvetví. K jeho kapitalizácii 5,4 bln. USD najviac prispieva Apple, ktorá v marci 2015 nahradila spoločnosť AT&T.

Ing. Dávid LapinTáto e-mailová adresa je chránená pred spamovacími robotmi. Na jej zobrazenie potrebujete mať nainštalovaný JavaScript.