Najväčší vplyv na trhy mali politické riziká ako kríza na Ukrajine a z toho plynúce protiruské sankcie a vojny proti islamistom. Na naše investície pozitívne ako aj negatívne vplývali rozhodnutia centrálnych bankárov spomenuté v poslednom newslettri. A nakoniec nás negatívne ovplyvnili aj trhové faktory ako výpredaj aktív na trhoch v októbri a prudký pokles ceny ropy vyvolaný vysokou ponukou a konkurenčným bojom ťažbárov.

SEVIS v roku 2014

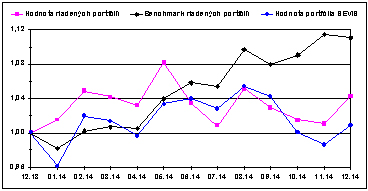

Naši klienti služby Aktívne riadenie portfólia dosiahli v roku 2014 priemerné zhodnotenie 4,28%.* Zodpovedajúci benchmark vytvorený z výkonností podielových fondov Slovenskej asociácie správcovských spoločností a na základe priemerného zloženia portfólií klientov dosiahol priemernú hodnotu 11,04%. Priebeh vývoja zhodnotenia riadených portfólií (ružová čiara) a ich benchmarku (čierna čiara) počas minulého roka je graficky znázornený ako mesačné zhodnotenie investovanej jednotky, ktorá predstavuje východzí stav k 31.12.2013.

Zatiaľ čo sa nám v roku 2013 vďaka rekordnému zhodnoteniu 60,37% podarilo prekonať benchmark viac ako šesťnásobne, v minulom roku sme benchmark porážali iba do polovice júna. Je však nutné poznamenať, že výsledné zhodnotenie 4,28% je čisté, teda po fakturácii poplatkov za vedenie portfólií a odplaty za náš úspech, ktorá je 15% z dosiahnutého zisku + DPH. Vďaka veľmi úspešnému roku 2013 by tak hrubé zhodnotenie bolo až o 3,2% vyššie hneď na začiatku roka 2014, kedy bola odplata reálne vyfaktúrovaná.

Naše akcie tentoraz pokračovali v raste iba v prvých dvoch mesiacoch roka 2014 a potom hlavne v máji, kedy žiarila austrálska platina, dánska stavebná firma a po ukrajinskej kríze sa zotavila ropná spoločnosť podnikajúca v Rusku. Mesiace jún a júl žiaľ boli jedny z najhorších. Zaznamenali sme vtedy straty z britských akcií, a to turistického koncernu, ktorý sa už na začiatku roka 2014 stal našou najväčšou pozíciou a spolu s dánskou spoločnosťou na výrobu veterných elektrární bol zodpovedný za väčšinu zisku v 2014, ktorý sa nám celý nepodarilo zachrániť včasným výpredajom. V druhej polovici roka naše energetické akcie trpeli pod vplyvom protiruských sankcií a poklesom ceny ropy a plynu. Pred negatívnym výsledkom nás záchránili dobré mesiace august a december, kedy sa britské akcie ako tak zotavili. Dobré zhodnotenie amerických akcií, okrem tých energetických, bolo naviac podporené značným oslabovaním sa eura.

Vrámci služby investičné poradenstvo obhospodarujeme aj podobne diverzifikované akciové portfólio investičnej spoločnosti SEVIS, a.s., ktoré dosiahlo ročný hrubý výnos 0,89%. V čistom vyjadrení sme po veľmi dobrom výsledku z pred roka (30,05%) dosiahli miernu stratu, keďže odplata za poskytovanie poradenstva predstavuje 1,5% + DPH z priemernej hodnoty finančných nástrojov evidovaných na investičnom účte klienta.

Vývoj zhodnotenia portfólia počas roka je na grafe znázornený tmavomodrou čiarou. Našim dlhodobým cieľom je dosahovať každý rok aspoň minimálny výnos 5% p.a., čo sa nám darilo iba do konca septembra. Hlavným dôvodom poklesu boli už spomínané ťažkosti energetických titulov podnikajúcich v Rusku a Austrálii.

Okrem svetových akcií SEVIS, a.s. investoval do korporátnych dlhopisov a vlastní aj desiatky slovenských akcií. Dlhopisy priniesli hrubý úrokový výnos 4,93% p.a., čo predstavuje pokles o -1,47% p.a. spôsobený riadnym a predčasným splatením väčšiny dlhopisov.

V roku 2014 pokračoval naviac trend znižovania úrokov vyvolaný ďalšími uvoľneniami menovej politiky od ECB. Napríklad základná sadzba bola znížená o 0,2% až na rekordne nízku úroveň 0,05%. Slovenské akcie priniesli výnos až 79,96%, ktorý bol spôsobený značným nárastom ceny dominantnej pozície, ktorú predstavujú akcie Tatra banky, ako aj výplatou dividendy. Po prepade ich ceny na 10 tis. EUR za akciu, ešte ako dôsledok finančnej krízy, sa cena postupne zotavila až na 21 tis. EUR na konci roka a opäť sa blíži historickému maximu 23,4 tis. EUR (705 tis. SKK) dosiahnutému v júli 2008.

Čo bude v roku 2015

Koncom januára nastolil pozitívnu náladu na európskych trhoch Mario Draghi z ECB, keď oznámil skupovanie dlhopisov vo väčšom objeme a dlhšie ako očakával trh. Americká FED už opustila svoju holubičiu menovú politiku a jeho posledné zasadnutie bolo väčšinou analytikov chápané ako jastrabie. To znamená, že sadzby by mohli byť zdvihnuté z nuly ešte v tomto roku s odhadom na september. Dôvodom je zlepšujúca sa kondícia americkej ekonomiky, čo sa týka tvorby pracovných miest a rastu HDP o 2,4% za rok 2014.

Predpokladáme, že v roku 2015 prinesú najväčšie trhové turbulencie nezhody medzi bankrotujúcim Gréckom a jeho neoblomným veriteľom Nemeckom, nedodržiavania krehkého oficiálneho prímeria medzi Ukrajinou a Ruskom separatistami a nakoniec prehnané reakcie na skutočné ohlásenie zvýšenia amerických sadzieb.

* Toto je marketingové oznámenie spoločnosti SEVISBROKERS FINANCE o.c.p., a.s., Kuzmányho 8, 010 01 Žilina. Prezentované priemerné zhodnotenie služby Aktívne riadenie portfólia sa týka minulosti; referečným obdobím je kalendárny rok 2014. Výkonnosť v minulosti nie je spoľahlivým ukazovateľom pre budúcnosť. Minulé priemerné zhodnotenia služby Aktívne riadenie portfólia za posledných 5 rokov boli 18,89% (2009), 5,79% (2010), -1,42% (2011), 5,79% (2012) a 60,37% (2013). Údaje o zhodnotení sú v hrubom vyjadrení a nezohľadňujú dane, avšak poplatky a odplaty zo zisku áno.